サンケン電気が気になるけど、どんな会社?将来性はある?

そう気になっていませんか?

そこで今回は、サンケン電気の企業研究を行っていきます!

- サンケン電気は「パワー半導体部品メーカー」

- パワー半導体を軸に、23年には2年連続の最高益を記録

- とはいえ白物家電分野などにて下方修正が行われており、株価は振るわず

サンケン電気は一言でいうと「パワー半導体メーカー」の会社

サンケン電気は一言でいうと、「パワー半導体メーカー」です。

半導体と言えばPCに入っているものを想像するかと思いますが、少し違います。

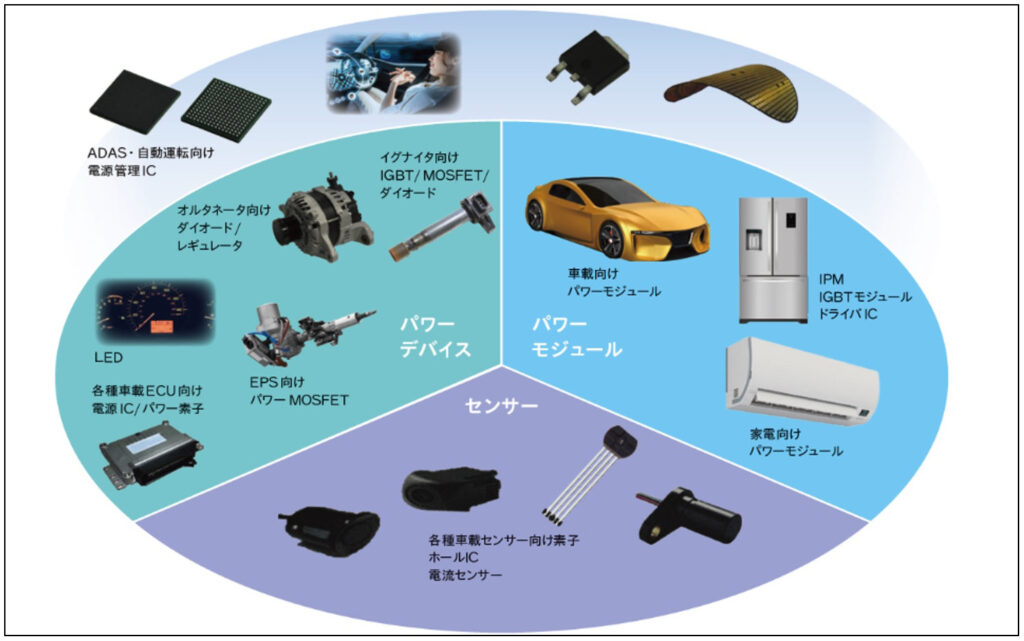

サンケン電気は、特に「パワーモジュール」「パワーデバイス」「センサー」を手掛けています。冷蔵庫・自動車など大きい製品に使われる半導体部品です。

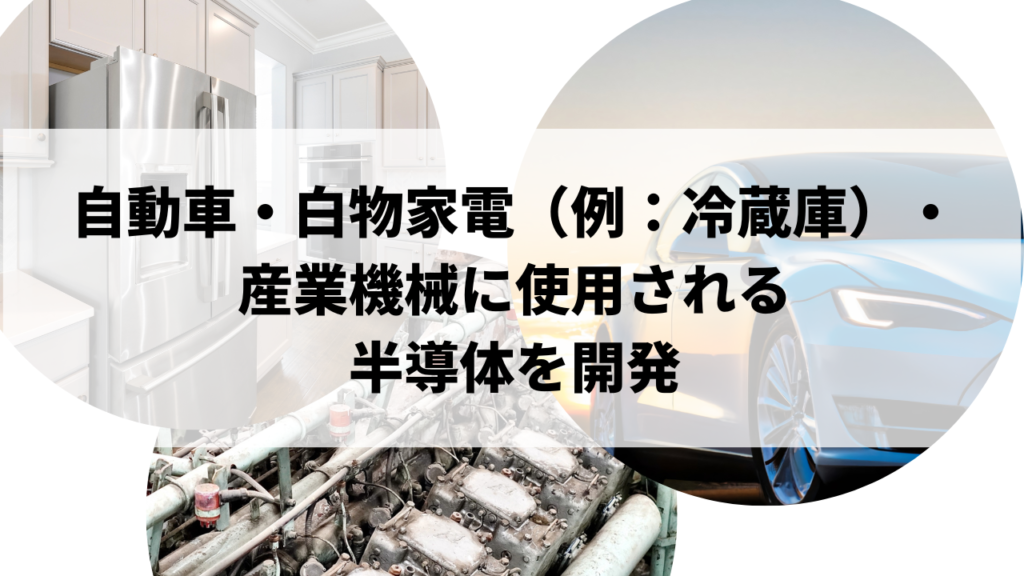

2024年3月期の第2四半期での短期決算では、24年3月期の売上は2,410億円が見込まれています。

売上高は増収6.9%・経理は2.8%増見込みと、堅調に売り上げが伸びていることがうかがえます。

しかし白物家電向け製品の生産調整の影響を受けており、四半期純利益(親会社株主に帰属する)については期初公表の業績予想を下回る結果となっています。

結果、現在株価として大きく伸びている状況ではないようでした。

同業の会社にはルネサスエレクトロニクス・ローム・ソシオネクストがあげられます。

一概に比較はできませんが、ソシオネクストが同等の売上高を得ているようです。業界で比べてみたところ、売上ランキングは6~7位程度です。

| 企業名 | 売上高 |

|---|---|

| サンケン電気 | 2,253億円 |

| ルネサスエレクトロニクス | 11,480億円 |

| ローム | 5,078億円 |

| ソシオネクスト | 1,927億円 |

サンケン電気の事業内容

サンケン電気の事業内容は、主に「自動車」「白物家電」「産業機械」に使われる半導体製造メーカーです。

具体的に言うと、「パワーモジュール」「パワーデバイス」「センサー」を製造しています。

大型デバイスには高性能な電気制御が必要とされますが、それらを支える「パワー半導体」を製造するのが強みですね。

目には見えませんが、例えば高速道路トンネルの証明をバックアップする大型電源などはこれらパワー半導体を利用した機械です。

特にサンケン電気は高効率・低ノイズ・安定かつ高速な制御が必要である「パワー制御技術」に強みがあります。

その他、システムをデジタル制御する電源ICなどの「マイコン技術」なども非常に力を入れています。

デジタル制御技術はアナログに比べ低コストかつ安定制御・高速応答ができ、その利便性からさらに需要が高まると考えられるでしょう。

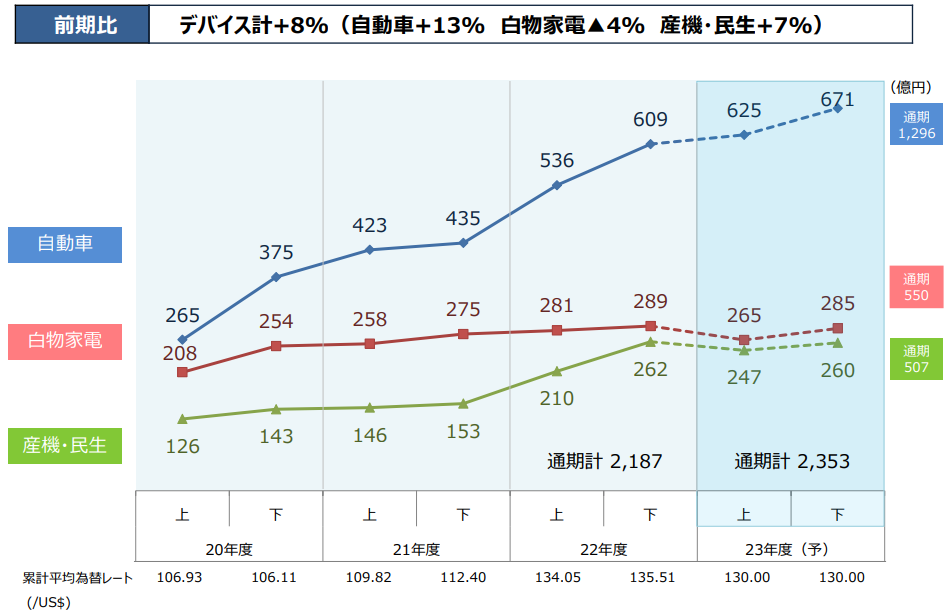

半導体部品の利用先は、主に「自動車」「白物家電」「産機・民生」市場です。

特に自動車市場については増加傾向で、為替130円/$換算で2023年度通年1,296億円予想となっています。

xEV・電動化・およびADAS(車を安全に制御する技術)などの展開が拡大し、自動車市場にて特に伸びているようです。

サンケン電気の特徴

サンケン電気の特徴について、独自の見解も踏まえて解説していきます。

サンケン電気の強み

サンケン電気の強みは、前工程・後工程両方を扱っていることでしょう。

それぞれ片方しかない企業に比べると、全体を通してコスト削減&品質向上がしやすくなります。

また歴史100年以上の技術を持っており、安定した資金力も強みですね。

最近では事業転換を行い、最近ではパワー半導体を強みに最高益を記録しています。特に電源モジュールにおいては、世界トップクラスのシェアを誇っています。

2023年には2年連続で過去最高の利益を更新する見込みです。

特に米国子会社のアレグロ・マイクロシムテムズの車載センサーの需要の高まり、また親会社の製造するパワー半導体の成長により売上・利益が増加しているのでしょう。

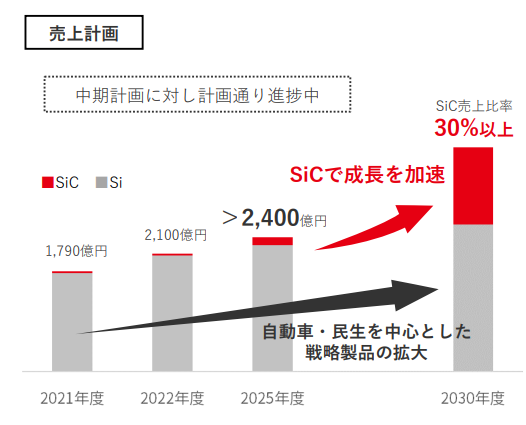

今後もパワー半導体を軸に、市場成長率を超える成長を見込んでいます。

サンケン電気の弱み

サンケン電気の弱みとして指摘されるのは、大手と比べた事業展開の少なさです。

サンケン電気は比較的小規模な企業であるため、資源や研究開発の規模・グローバルな販売網において劣る可能性があります。

さらにパワー半導体に集中して事業展開している反面、特定の製品に特化しているということでもあるので、製品ラインナップの多様性や新市場への展開において課題があるかもしれません。

特に最近ではSiC素材など新たな加工物が求められている中、それに応えられるかはまだ十分な情報が表に出ていません。

今後の半導体市場が拡大していくということは、競争が激化することも考えられます。その時に耐えられる技術力・開発力・稼ぐ力があるのかが、大きなポイントとなるでしょう。

今後の戦略

23年3月期の決算資料では、車載ビジネス・産機ビジネス・各市場に向けた制御技術の展開があげられていました。

特にxEVの市場拡大に伴い、トラクションモータに搭載されるインバータユニットの潜在需要が20年28%→35年50%(4,500万台規模)に増加と予想されています。

インバータユニットはバッテリーからの直流電力(DC)を交流電力(AC)に変換されるのに使用されます

そのため、24年までの中期経営計画において、600万個/年の製造を目指し、より拡大する方針です。

現状の技術を生かしつつ、市場として伸びているところに集中して製造拡大を進める方針でしょう。

サンケン電気の将来性を3C分析

サンケン電気の将来性について、3Cの視点から考えていきたいと思います。

企業の将来性は、さまざまな視点からの分析が必要です。あくまでも一例であることをご承知おきください。

顧客・市場(Customer)の状況

富士経済の発表によると、パワー半導体は2035年に13兆超え(2022年比5倍)となると予想されています。電動自動車の発展により、需要が増加しています。

特にサンケン電気が注力してるパワーインバーターの世界市場は、22年~29年の予想CAGRが16.4%で、市場規模は29年までに1,172億ドルになると考えられています。

そのため、市場としては伸びると考えられるでしょう。

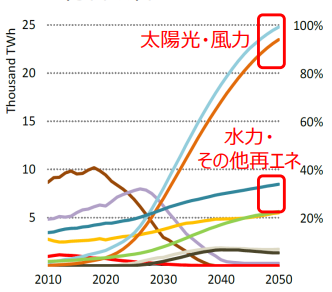

再エネ市場については、IEA予想によると2050年までに発電電力の再エネ比率が約90%にまで増加(そのうち太陽光と風力が約70%)となると考えられています。

今後数十年かけて、xEV市場・再エネ市場が伸びていき、結果パワー半導体の市場も需要が高まり続けると考えられるでしょう。

ただし市場が伸びているからこそ、もちろん競合との競争が激しくなるという予想もできます。

競合(Competitor)の状況

パワー半導体の中でもサンケン電気はパワーモジュールに力を入れています。その点での競合については、世界を見ると中国・比亜迪(BYD)・独インフィニオンテクノロジーズ・中国中車(CRRC)が台頭しています。

それを追いかけるように三菱電機・ニデック・そしてサンケン電気が力を入れており、中国をはじめとした各国での工場建設・量産計画が進められています。

特に競合が力を入れているのは「SiC半導体」です。

SiCパワー半導体は炭化ケイ素を材料としており、高温耐性、高電圧耐性、高効率といった特性を持っています。そうしたことから、モジュールの全体的な性能と効率が向上します。

とくに三菱電機はSiCに特に力を入れており、生産能力を5倍にする設備投資計画を立てています。従来計画の5倍である2,600億円を投資しています。

世界の需要を獲得しようと、大手も躍起になって設備投資・生産能力拡大を行っている状況です。

自社(Company)の状況

サンケン電気はEV搭載のパワーモジュールに力を入れています。特に23年5月には新潟県に製造子会社を設立し、21年末に中国東北部の工場新設を決めています。

とはいえパワーモジュール新製品の増量を決めつつ、SiCなど新素材に対しての技術開発には決算資料にて触れられていませんでした。

現在パワー半導体を語るにおいて必ずついて回る「SiC」ですが、それに対してあまり触れられていない点が弱みかもしれません。

特に中国では国を挙げて補助金・税金優遇で企業を育てており、企業数・競争率が世界でも類を見ないレベルになっています。今後打ち勝つことができないような強力なライバルが現れるかもしれません。

ですがサンケン電気自体も技術の選択と集中を進めており、現在では最高益を記録しています。

今後も研究を進めることで、さらなる需要の変化に対応できる未来はあるかもしれませんね。

サンケン電気の年収

サンケン電気の年収は、有価証券報告書(2022年4月1日~2023年3月31日)によると703万円でした。

日本人の平均年収が400万円・大手企業の平均年収が669万円であることから、大手としては平均的といったところでしょう。

同一の競合と比べても、大きく差はなく平均よりやや下です。

大手企業の安定的な収入を得たい方であれば、サンケン電気の年収は申し分ないと言えるでしょう。

| 企業名 | 年収 |

|---|---|

| サンケン電気 | 703万円 |

| ローム | 598万円 |

| シャープ | 708万円 |

| 富士電機 | 775万円 |

| ソシオネクスト | 858万円 |

また男性育休取得率が58.2%でした。

男性育休白書2023によると全国の男性育休取得率平均が23.4%となっており、全国と平均しても非常に高いです。

これより、育休は非常に取りやすい環境と言えるでしょう。

サンケン電気がやばいというのは本当?

「サンケン電気がやばい」と言われる主な理由は、20年の韓国子会社の一斉リストラに上げられると考えられます。

サンケン電気公式発表によると、2019年にサンケン電気はLED灯具からの事業撤退を行い、そこから20年の4月末に生産を終了していました。

韓国サンケン子会社では長年業績悪化が続いており、それもあって2020年に一斉解散が行われたようです。

ここで整理解雇が行われたことから、「韓国サンケン労組を支援する会」結成され、本社最寄りの駅前・東京事務所前にて抗議が行われたことが話題になりました。

特にコロナ禍で韓国組合員が日本に入国できないこともあり、労組側から大きな非難の声が上がったようでした。

本件について当メディアについては特に見解を述べません。

ですが現在事業の選択・集中を行い、コア事業で2023年には過去最高益を記録していました。

2020年までの動きは今後の利益を伸ばすための経営判断であり、23年時点では利益が降下することなく伸び続けていると見れるでしょう。

サンケン電気株価が急騰した理由

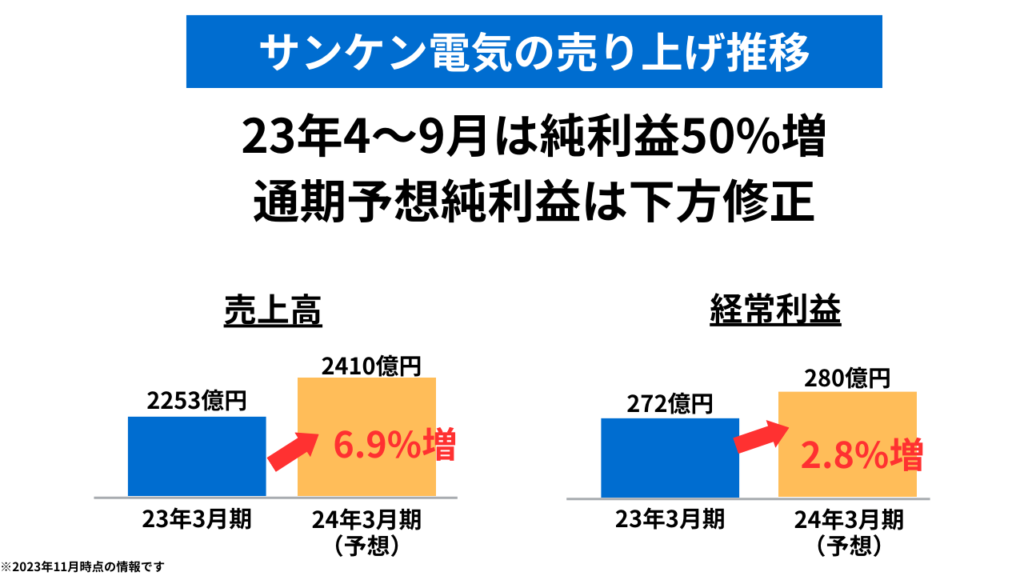

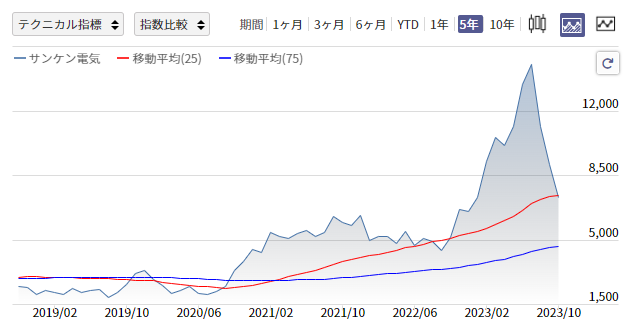

サンケン電気の株価を2018年~2023年の期間で見てみると、2021年あたりに株価が急騰していることがわかります。

特に伸びたのは2022年10月~2023年7月にかけてです。2019年以降の事業の選択集中が評価を得て、株価が大きく伸びたと考えられます。

しかし、その後通期経常利益を22.2%下方修正しています。その影響もあってか、売りが多く株価が下がりました。

パワー半導体市場は非常に

サンケン電気についてよくある質問

最後に、サンケン電気についてよくある質問にお答えします!

サンケン電気とGSアズサの関係性は?

2020年8月に、ジーエス・ユアサコーポレーション(GSアズサ)が、サンケン電子の電源機器事業を買収しました。

特にビルの基地局の電源機器など社会システム事業をGSアズサは買収したようでした。

特に2020年当時事業の撤退・集中を進めており、その中で社会システム事業は売却対象となっていたためです。その後、現在のようなパワー半導体の事業にリソースを集中させています。

電源3社間での違いは何ですか?

電源3社とは、サンケン電気・新電元工業・オリジンのことです。

サンケン電気は半導体、新電元は電装・オリジンは装置のメーカーと考えられています。

サンケン電気はこの中でも国内・海外に子会社を多く設立しており、事業規模としては一番大きいです。

サンケン電気の評判 まとめ

ここまでサンケン電気の評判についてまとめてきましたが、いかがでしたか?